Immobilienfinanzierung 2012 vs. 2022: Vielerorts Verdoppelung der Kosten

Die Zahlen sind eindeutig, die Conclusio unumstößlich: Ein Hauskauf war 2022 wesentlich teurer als zehn Jahre zuvor. Doch in welcher Stadt gab es den größten Preisanstieg? Wie hat sich der Bedarf an Eigenkapital entwickelt? Und wie viele Monatsgehälter kostete ein Haus 2012, wie viele 2022?

Der Baufinanzierungsvermittler Dr. Klein hat die Leistbarkeit eines Immobilienkaufs in den beiden genannten Jahren verglichen.

Höher und höher stiegen die Kosten einer Immobilienfinanzierung zwischen 2012 und 2022. Spitzenreiter dieser Entwicklung war München, Dortmund verzeichnete die geringsten Veränderungen. „Wir haben in der untersuchten Dekade einen starken Zinsrückgang erlebt und in der Folge einen enormen Anstieg der Immobilienpreise“, resümiert Michael Neumann, Vorstandvorsitzender der Dr. Klein Privatkunden AG. „Das Ergebnis war ein Verkäufermarkt, an dem es Kaufinteressenten zunehmend schwer hatten, zu guten Konditionen eine Immobilie zu erwerben.“

Finanzieller Aufwand im Schnitt um 62 Prozent gestiegen

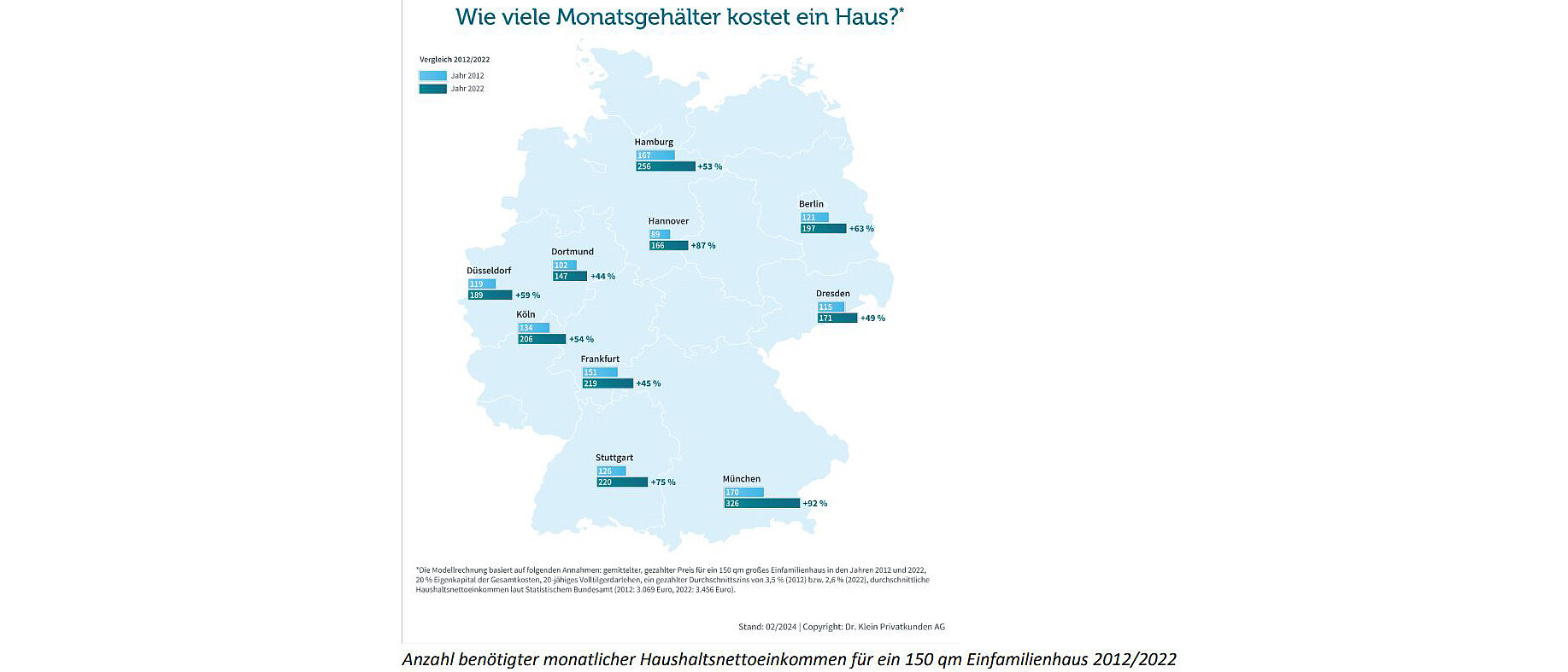

326 monatliche Haushaltsnettoeinkommen brauchen Immobilienkäufer in München für die 20-jährige Volltilgung ihres Hauskredits – so viel wie nirgends sonst in Deutschland. Und auch die Steigerung von 2012 bis 2022 ist in der Bayernmetropole am deutlichsten: Das Plus der benötigten Gehälter liegt bei 92 Prozent. Eine ähnlich starke Veränderung findet sich nur noch in Hannover (87 Prozent), wo die Anzahl der monatlichen Haushaltsnettoeinkommen jedoch insgesamt deutlich geringer ist: 2012 betrug sie 89, 2022 waren es 166. Lediglich in drei der untersuchten Städte – Dortmund, Frankfurt und Dresden – liegt die Steigerungsrate des Preis-Einkommens-Verhältnisses für die Finanzierung eines Eigenheims bei unter 50 Prozent. Am günstigsten ist die Immobilienfinanzierung in Dortmund: 2022 brauchten Darlehensnehmer hier 166 Nettomonatsgehälter – ungefähr halb so viele wie in München. Basis der Modellrechnung sind folgende Annahmen: der gemittelte, gezahlte Preis für ein 150 Quadratmeter großes Einfamilienhaus in den Jahren 2012 und 2022, 20 Prozent Eigenkapital des Gesamtpreises, ein Volltilgerdarlehen über eine Laufzeit von 20 Jahren mit einem gezahlten Durchschnittszins von 3,5 Prozent (2012) beziehungsweise 2,6 Prozent (2022) sowie die durchschnittlichen monatlichen Haushaltsnettoeinkommen laut Statistischem Bundesamt (2012: 3.069 Euro, 2022: 3.456 Euro).

Hauspreise mit Steigerungsrate von bis zu 141 Prozent

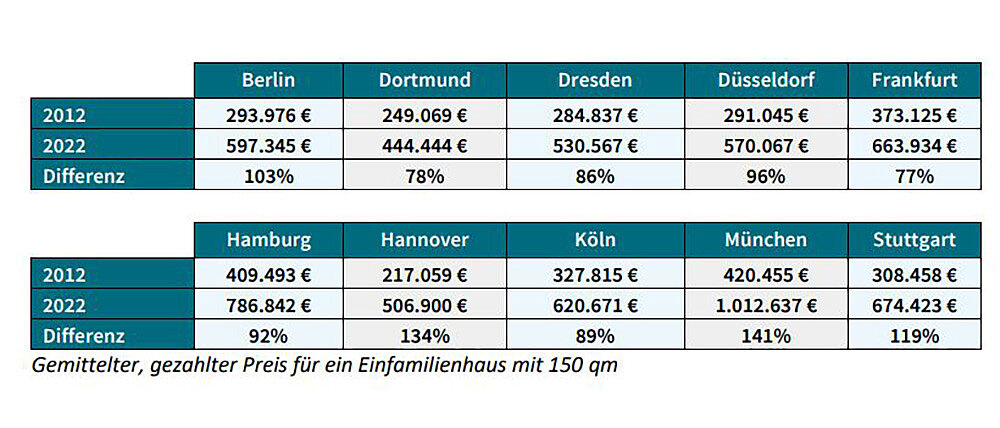

Das Plus der gemittelten, gezahlten Preise für ein Einfamilienhaus beträgt zwischen 78 Prozent in Dortmund und Frankfurt und 141 Prozent in München. In insgesamt vier Städten – Berlin, Stuttgart, Hannover und München – verdoppelte sich der Kaufpreis innerhalb der zehn Jahre. „Mit Blick auf die Immobilienpreise liegen Welten zwischen 2012 und 2022“, sagt Neumann. „Wir haben eine unglaubliche Dynamik erlebt: Wer eine Immobilie verkaufen wollte, konnte Preise aufrufen, die zu Beginn der 2010er Jahre undenkbar gewesen wären. 2022 hatte diese Entwicklung ihren absoluten Höhepunkt.“

Bedarf an Eigenkapital verdoppelt

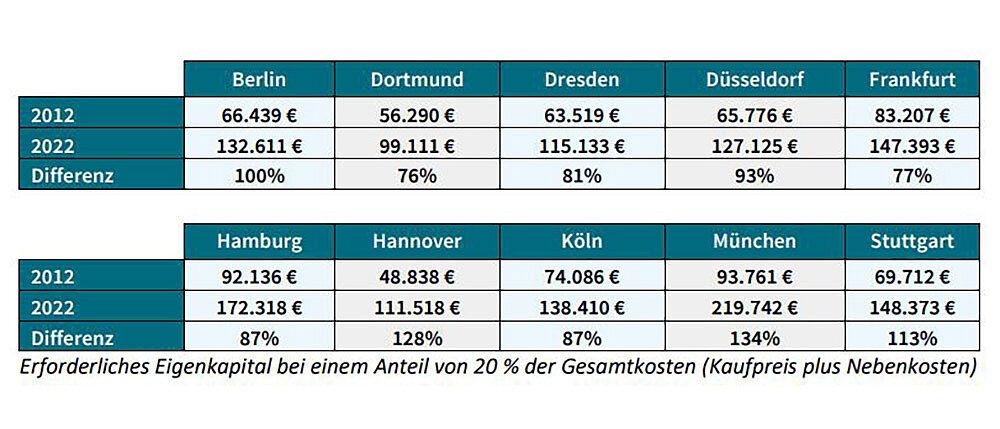

Gestiegene Kaufpreise haben höhere Erwerbsnebenkosten zur Folge – und damit auch zusätzlich benötigtes Eigenkapital. Bei angenommenen 20 Prozent der geplanten Gesamtausgaben, die sich aus Kaufpreis plus Nebenkosten zusammensetzen, hat sich das eingesetzte Eigenkapital im Schnitt um knapp 98 Prozent erhöht. An vorderster Stelle dieser Entwicklung ist erneut München mit einer Steigerung von 93.761 Euro auf 219.742 Euro (plus 134 Prozent). Den geringsten Anstieg und zugleich den niedrigsten Eigenkapitalbetrag verzeichnet wiederum Dortmund: Während Käufer 2012 hier 56.290 Euro selbst aufbrachten, waren es zehn Jahre später 99.111 Euro – ein Plus von 76 Prozent. „Der gestiegene Eigenkapitalbedarf ist für viele Kaufwillige problematisch“, weiß Neumann. „Doch Banken erkennen nicht nur Erspartes an. Bausparverträge, Lebensversicherungen oder die elterliche Immobilie werten viele Kreditinstitute als Zusatzsicherheiten. Auch Privatdarlehen und regionale Förderungen können als Eigenkapitalersatz dienen. Um die individuellen Möglichkeiten auszuloten, ist eine ausführliche Beratung ratsam.“

Bis zu über 100.000 Euro mehr Zinsleistungen

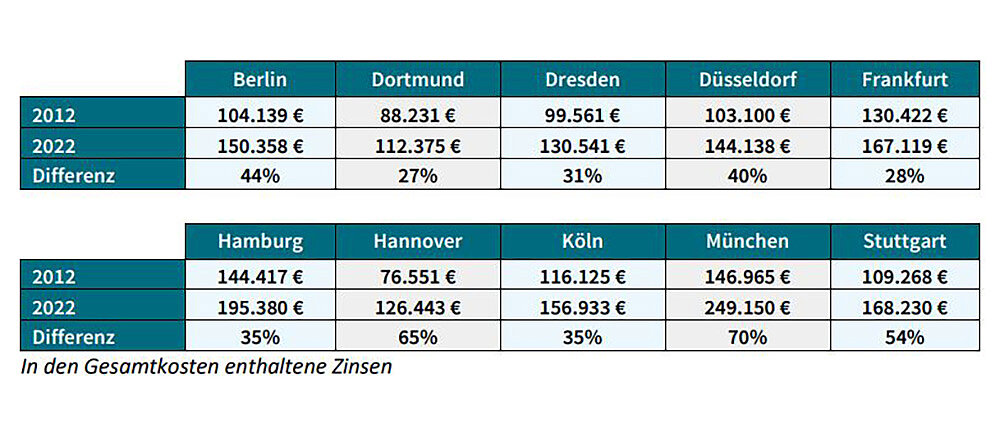

Auch die Zinsbeträge, die Käufer während der Darlehenslaufzeit aufbringen, haben zwischen 2012 und 2022 zugelegt. Zwar ist der Zinssatz im Vergleich niedriger, doch die stark gestiegenen Immobilienpreise machen diesen Vorteil wett. Die mit Abstand höchste „Leihgebühr“ für ihren Baukredit zahlen Münchner Hausbesitzer: 249.150 Euro Zinsen kostete 2022 ein Darlehen in der Bayernmetropole – 70 Prozent beziehungsweise rund 100.000 Euro mehr als zehn Jahre zuvor (146.965 Euro). Insgesamt zeigt der Vergleich deutschlandweit eine deutliche Steigerung, wobei Dortmund mit 27 Prozent erneut die geringste Differenz aufweist (von 88.231,15 Euro auf 112.375,48 Euro).

„Der Blick auf die Zahlen zeigt deutlich, dass eine Baufinanzierung in den ersten Jahren des Betrachtungszeitraums günstiger war“, so Neumann. „Doch es lohnt hier, aus heutiger Sicht hinzuschauen: Zwar liegen die Zinsen derzeit über dem Durchschnittsniveau von 2022, aber dafür sind die Immobilienpreise seitdem gesunken. Dieser Trend wird sich meines Erachtens bei älteren Immobilien, die Sanierungsbedarf haben, noch fortsetzen. Hinzukommt, dass in vielen Bereichen die Gehälter gestiegen sind – damit wird ein Immobilienkauf wieder leistbarer. Wer außerdem bereit ist, Kompromisse einzugehen, beispielsweise hinsichtlich der Lage, der Größe oder der Ausstattung eines Hauses, wird meines Erachtens zukünftig durchaus ein Objekt finden, das zu ihm passt – auch finanziell.“